Cómo (Y Por Qué) Eliminar Una Cancelación De Cargo De Su Informe De Crédito

Uno de los peores elementos que pueden aparecer en su informe de crédito es una cancelación de cargo, una deuda que ha dejado de pagar. Una cancelación de cargo daña su informe de crédito, pero puede intentar eliminarlo; aprenda a hacerlo usted mismo aquí.

Por Lauren Bringle, AFC®

¿Qué es un cargo-off?

Cuando ha dejado de hacer pagos de una deuda, el acreedor registra su cuenta como una causa perdida, un «cargo — off».»El acreedor a menudo vende su deuda a un cobrador de deudas de terceros.

Esto puede ocurrir en un préstamo para automóvil o un préstamo para estudiantes, con un emisor de tarjeta de crédito al que usted debe una deuda de tarjeta de crédito, o en otros tipos de préstamos personales.

Aunque el prestamista haya dejado de intentar cobrar su deuda, eso no significa que usted esté libre de la responsabilidad de pagarla. Tampoco la deuda desaparece de su informe de crédito. De hecho, un cargo-off permanece en su informe de crédito por hasta siete años.

Se puede producir un descuento incluso si ha estado realizando pagos, pero no han sido suficientes para cumplir con el mínimo mensual, y su cuenta entra en cobros de todos modos.

En el caso de un cargo-off, solo algunas cosas cambian realmente: Ya no tiene una deuda con el prestamista original, sino con la agencia de cobros. Y los acreedores futuros verán una marca negativa contra su crédito.

Formas de eliminar una cancelación de cargo de su informe de crédito

Para intentar eliminar una cancelación de cargo de su informe de crédito, sus opciones son: 1) identificar la cancelación de cargo como un error y presentar una disputa para que se elimine; o 2) pagar la deuda y luego 3) tratar de negociar una cancelación.

El principal beneficio de abordar un cargo-off es mostrar a los futuros acreedores su responsabilidad y voluntad de trabajar en el pago de sus deudas y la limpieza de su crédito. Sin embargo, es importante saber que si el cargo es correcto, no es probable que los acreedores o las agencias de informes de crédito lo eliminen de su informe de crédito.

Por lo tanto, cuando las empresas dicen que pueden eliminar información precisa pero negativa, como una cancelación de cargo, de su informe de crédito, generalmente promueven una estafa de reparación de crédito. No pueden lograr esto. Además de perder su tiempo y dinero tratando de disputar cargos precisos, tales estafas de reparación de crédito también pueden exigirle que pague tarifas por adelantado. Son banderas rojas.

Si bien puede ayudar consultar a un experto en crédito legítimo, el simple hecho es que la mayoría de las compañías de reparación de crédito no pueden hacer nada por usted que usted no pueda lograr a través de la investigación y la negociación.

1-Disputa una cancelación de cargo inexacta

Si comparas tu informe de crédito con tus otros registros y descubres que la cancelación de cargo es un error, puedes disputar el cargo.

Presente una disputa con las agencias de crédito (Equifax, Experian y TransUnion) y pida al prestamista o cobrador de deudas que corrija sus registros. Reúna por escrito toda la información que pueda recopilar sobre la deuda. Cuanta más evidencia pueda proporcionar en apoyo de su caso, mejor.

Las cosas que debe buscar que pueden indicar cargos inexactos incluyen un saldo mucho más alto de lo que cree que debería ser. Esto podría indicar un caso de fraude o robo de identidad. Pero primero, asegúrese de que el error no sea suyo: Pídale al acreedor que aclare cualquier cantidad adicional más allá de lo que cree que debe y explique por qué está ahí.

Además, esté atento a las cuentas que aparecen como «abiertas» en más de un lugar. Si su cuenta se ha vendido más de una vez y se ha transferido a otras agencias de cobro, solo debe estar abierta la cuenta de cobro más reciente. Todos los demás deben aparecer como «cerrados».»

Si la entrada no se puede verificar, las agencias de informes de crédito deben corregir o eliminar el cargo de conformidad con la Ley de Informes de Crédito Justos.

2-Organice un plan de pago

Incluso después de que se le haya cobrado, puede negociar con el prestamista para establecer un plan de pago para pagar su deuda. Hablar con el prestamista original es una mejor opción que hablar con la agencia de cobros porque los cobradores de deudas no tienen control sobre lo que el acreedor reporta a las agencias de crédito.

Sepa cuánto podrá pagar antes de negociar: Cuanto más pueda pagar inicialmente, más apalancamiento tendrá que negociar.

Al hacer arreglos de pago, explore opciones de pago a plazos o a tanto alzado. Dependiendo de su capacidad de pago, una opción puede ser mejor que la otra.

Es posible que pueda negociar un acuerdo más bajo pagando el saldo en una suma global. Pero si no puede pagar el monto total de inmediato, podría ser mejor pagar en cuotas en lugar de esperar, para evitar acumular más intereses sobre su deuda.

Al negociar, es útil comprender que las deudas más antiguas pueden ser diferentes de las obligaciones más recientes. Debido a esto, un acreedor puede estar dispuesto a aceptar un acuerdo que sea inferior al monto total. Si este es el caso de su deuda, puede ser útil comenzar a negociar en un nivel más bajo: Considere comenzar en el 50% del monto de la deuda inicial, luego continúe desde allí.

3 – Negociar un acuerdo de» pago por eliminación »

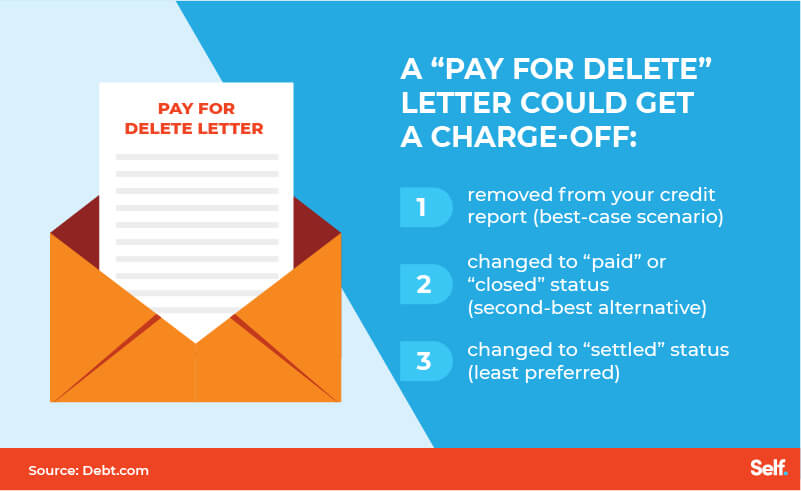

Una vez que haya hecho un acuerdo para pagar la deuda (o incluso parte de ella), tendrá un poco de poder de negociación para pedirle al acreedor que elimine el cargo de su informe de crédito. Esta opción a menudo se llama «pagar por eliminar».»

El objetivo de un acuerdo de pago por eliminación es lograr uno de estos resultados:

- Elimine la reducción de cargos de su informe de crédito. Este es el mejor de los casos, porque el cargo ya no afectará su crédito.

- Cambia el estado a» pagado «o — segunda opción —» cerrado.»Esta es la ocurrencia más común, y la mejor alternativa si el acreedor no acepta la remoción.

- Cambia el estado a » establecido.»Esta es la solución menos preferida, ya que «liquidada» generalmente denota un pago parcial cuando la cuenta ya se ha cobrado.

Sepa que los acreedores no están obligados legalmente a eliminar los cargos a su solicitud. Es más probable que negocien si les pagas algo para la deuda.

Estrategias para abordar una cancelación de cargo

Cuando intente eliminar cobros de un informe de crédito, considere estas estrategias básicas:

Encuentre la cancelación de cargo en su informe de crédito. Puede obtener una copia de su informe de crédito gratuito cada año en annualcreditreport.com.

Luego, determine si la recarga es precisa. Si no es exacto, puede pasar directamente a disputarlo. Pero si determina que es precisa, avance y recopile más información sobre la deuda:

- ¿Es pagado o no?

- ¿Cuál es la cantidad exacta?

- ¿Quién es el propietario de la deuda (el acreedor original o una agencia de cobro)?

- ¿Cuánto tiempo ha estado en su informe?

Una vez que tenga toda la información a mano, póngase en contacto con el acreedor para iniciar la siguiente parte del proceso.

Asegúrese de obtener todo por escrito en el camino. Puede comunicarse con el acreedor por teléfono, pero no se conforme con un acuerdo verbal: obtenga todo escrito formalmente antes de realizar cualquier pago.

Esto le ayuda a mantener el control del proceso y evitar ser aprovechado. También es otra razón para negociar directamente con el acreedor, si es posible, en lugar de una agencia de cobro de deudas: Usted sabe con quién está tratando.

Carta de muestra para eliminar un cargo de su informe de crédito

Aquí hay una carta de muestra que muestra cómo construir su solicitud de retiro de cargo. Puede descargar una plantilla haciendo clic en el botón de abajo.

Re: Número de cuenta

Estimado,

Le escribo en referencia a una deuda reclamada con el número de cuenta mencionado anteriormente. Deseo saldar esta deuda en su totalidad sin prejuicios, a cambio de la eliminación de su estado de «cancelación de cargos» con cualquier agencia de informes de crédito a la que usted haya informado.

A cambio de su acuerdo de eliminación, estoy dispuesto a pagar la deuda por el monto total de . Ofrezco este pago a cambio de su confirmación escrita y firmada de que esta deuda se eliminará completamente de los registros de todas las agencias de informes de crédito y todas las demás referencias a esta cuenta.

Si los términos discutidos en este documento son aceptables, por favor acéptelos y acéptelos en una carta escrita en el membrete de su empresa. Una vez que reciba la notificación de su acuerdo, pagaré la deuda a través de .

Como lo otorga la Ley de Prácticas Justas de Cobro de Deudas, tengo el derecho de disputar esta supuesta deuda. Esta oferta es válida durante 14 días a partir de la fecha de recepción, después de lo cual se retirará, y ejerceré mi derecho a una verificación completa.

Tenga en cuenta que revocaré mi oferta si no recibo su respuesta a esta carta dentro del plazo especificado.

Espero con interés su respuesta.

Sinceramente,

Múltiples factores intervienen en la creación de un cargo, así como varios tipos de posibles repercusiones de incurrir en uno en su informe de crédito. Aquí hay respuestas a algunas preguntas frecuentes.

¿Qué sucede con un cargo-off?

Si tiene un pago atrasado (o más de uno), o no mantiene el monto mínimo de los pagos, su cuenta quedará en mora.

Una vez que su cuenta haya estado en mora durante 120 a 180 días, el acreedor probablemente intentará comunicarse con usted. Pero si el acreedor decide que no puede obtener el monto total adeudado de usted, se rendirá y clasificará su saldo como un cargo.

Luego, el acreedor original generalmente venderá la deuda a una agencia de cobro de deudas después. El cargo de su informe de crédito se trasladará a una nueva cuenta de cobro.

Los cobradores de deudas no siempre usan tácticas escrupulosas para tratar de obtener dinero de usted, así que prepárese. No le dé a una agencia de cobros acceso a su cuenta bancaria y asegúrese de exigir una prueba por escrito de que la agencia es propietaria de la deuda en cuestión y tiene el derecho legal de cobrarla.

Según la ley federal, dentro de los cinco días de comunicarse con usted, un cobrador de deudas debe enviarle cierta información. Esto incluye 1) un aviso por escrito que detalla cuánto debe, 2) el nombre del acreedor original a quien debe y 3) instrucciones sobre cómo proceder si cree que la deuda no es suya.

Puede ser demandado por un cargo-off?

Sin embargo, vender su deuda a una agencia de cobros no es la única opción que tiene un acreedor. Los prestamistas también pueden demandarlo en un tribunal civil para que pague el saldo. Los cobradores de deudas también pueden demandarlo si han comprado su deuda al prestamista.

Es posible que no enfrente una demanda de inmediato: Los acreedores pueden esperar hasta 18 meses antes de presentar un caso en su contra. Pero también puede suceder en tan solo seis meses.

Si recibe una citación para comparecer en la corte, por lo general tendrá 30 días para responder. Si no responde, el tribunal puede dictar un fallo por incumplimiento a favor del acreedor, lo que le permitirá embargar su salario o cuenta bancaria.

La buena noticia es que la mayoría de los acreedores quieren evitar el costo de ir a la corte y pueden estar abiertos a un acuerdo si usted muestra voluntad de negociar.

¿Debería pagar un descuento?

Después de que los intentos de cobro se detengan, puede ser tentador no pagar un descuento. Pero siempre es mejor pagar que no pagar porque usted sigue siendo legalmente responsable de la deuda hasta que se pague o se liquide.

Un cargo pagado significa que ha realizado todos los pagos requeridos, incluido el capital y cualquier interés acumulado. Una cancelación de cargo liquidada significa que ha negociado pagar a un cobrador de deudas menos de la cantidad original completa.

También puede cancelar una deuda declarándose en bancarrota, dañando aún más su informe de crédito.

Si no paga, podría terminar debiendo aún más, dependiendo de los términos del acuerdo de deuda. Esto se debe a que, bajo la Ley de Prácticas Justas de Cobro de Deudas, los cobradores de ciertos tipos de deudas aún pueden cobrarle intereses sobre los saldos impagos hasta que recuperen el dinero que debe.

Además, aunque pagar no elimina la deuda de su informe de crédito, no pagar puede dañar su historial de crédito. Un historial de pagos deficiente podría disminuir sus posibilidades de obtener un préstamo en el futuro.

La mayoría de los prestamistas hipotecarios o emisores de tarjetas de crédito requerirán un historial de pagos sólido y un cierto nivel de relación deuda-ingresos, lo que puede indicar su capacidad para realizar pagos. Incluso si obtiene un préstamo o una tarjeta de crédito, es probable que pague tasas de interés más altas que si su crédito estuviera al día.

¿Cómo afecta un cargo a su crédito?

Una cancelación de cargo puede manchar su informe de crédito durante siete años, que es la fecha de morosidad original de la cuenta, es decir, la fecha en que dejó de pagar la cuenta.

De acuerdo con FICO®, los pagos atrasados se registran en incrementos de 30 días, por lo que alcanzar el umbral de 120 a 180 días para los cargos significa que una cuenta acumula múltiples «visitas» en el informe de crédito de un prestatario.

Su historial de pagos es el factor más importante para determinar su puntaje FICO, representando el 35% del total. Una cancelación de cargo puede ser especialmente perjudicial para su puntaje de crédito porque indica que no se ha retrasado en solo uno o dos pagos; dejó de realizarlos por un período prolongado.

Cada vez que omite un pago o hace un pago atrasado, se coloca información negativa en su historial de crédito. Pero las cuentas que alcanzan el estado de cargo por lo general también ingresan el estado de cuenta de cobro.

Una cuenta de cobro crea otra categoría de imperfecciones en su crédito, además de los pagos pendientes que lo llevaron a ese punto en primer lugar. Estos pueden combinarse para conducir a un mal crédito.

¿El pago de un cargo-off mejora su puntaje de crédito?

La respuesta corta es que el pago de una cancelación de cargo no aumentará inmediatamente su puntaje por sí solo, pero señalará a los futuros prestamistas que está dispuesto a trabajar para pagar sus deudas. También reducirá el monto total de su deuda, lo que puede aumentar su puntaje a largo plazo.

Es probable que su crédito tenga una mejor tarifa si su cuenta de descuento con cargo se designa como «pagada» en lugar de simplemente «cerrada».»Si no puede lograr eso, aún es mejor si una cuenta de colecciones se clasifica como» liquidada «en lugar de «abierta».»

De nuevo, es mejor pagar que no pagar. Pero también es importante conocer sus derechos, los detalles de su situación y la mejor manera de proceder a medida que determina cómo lidiar con su cargo y, a largo plazo, reconstruir su crédito.

Fuentes

- Autofinanciadas. «¿ Qué Significa un Cargo-Off en Su Informe de Crédito?»

https://www.self.inc/blog/charge-off-credit-report. Consultado el 27 de abril de 2021. - Comisión Federal de Comercio. «Ley de Organizaciones de Reparación de Crédito», https://www.ftc.gov/enforcement/statutes/credit-repair-organizations-act. Acceso en Abril 27, 2021

- Comisión Federal de Comercio. «Ley de Informes de Crédito Justos», https://www.ftc.gov/enforcement/statutes/fair-credit-reporting-act. Consultado el 27 de abril de 2021.

- Comisión Federal de Comercio. «Preguntas frecuentes sobre cobro de deudas»,

https://www.consumer.ftc.gov/articles/debt-collection-faqs. Consultado el 27 de abril de 2021. - Comisión Federal de Comercio. «¿No reconoces esa deuda? Esto es lo que debes hacer, » https://www.consumer.ftc.gov/blog/2015/12/dont-recognize-debt-heres-what-do. Consultado el 27 de abril de 2021.

- Comisión Federal de Comercio. «Ley de Prácticas Justas de Cobro de Deudas», https://www.ftc.gov/enforcement/rules/rulemaking-regulatory-reform-proceedings/fair-debt-collection-practices-act-text. Consultado el 27 de abril de 2021.

- Experian. «¿Cuál es el Estatuto de Limitaciones de la Deuda?» https://www.experian.com/blogs/ask-experian/what-is-the-statute-of-limitations-on-debt/. Consultado el 27 de abril de 2021.

- MyFico.com. » ¿Cuáles son las diferentes categorías de pagos atrasados y cómo considera su puntaje FICO® los pagos atrasados?» https://www.myfico.com/credit-education/faq/negative-reasons/late-payments. Consultado el 27 de abril de 2021.

- MyFico.com. » ¿Qué es el Historial de Pagos?» https://www.myfico.com/credit-education/credit-scores/payment-history. Consultado el 27 de abril de 2021.

- El Saldo. «Reconstruye Tu Crédito Después de un Cobro o un Cargo», https://www.thebalance.com/rebuild-your-credit-after-a-collection-or-charge-off-960805. Consultado el 27 de abril de 2021.

Sobre el Autor

Lauren Bringle es una Consejera Financiera Acreditada® con Self Financial, una empresa de tecnología financiera con la misión de aumentar la inclusión económica ayudando a las personas a construir crédito y ahorros para que puedan construir sus sueños.