hvordan (og hvorfor) for at fjerne en Charge-Off fra din kredit rapport

en af de værste elementer, der kan dukke op på din kredit rapport er en charge-off — en gæld, du har stoppet med at betale. En charge-off skader din kredit rapport, men du kan prøve at fjerne det – lære at gøre det selv her.

af Lauren Bringle, AFC®

Hvad er en charge-off?

når du er stoppet med at foretage betalinger på en gæld, registrerer kreditor din konto som en tabt sag — en “charge-off.”Kreditor sælger derefter ofte din gæld til en tredjeparts inkasso.

dette kan ske på et autolån eller studielån, hos en kreditkortudsteder, som du skylder kreditkortgæld, eller på andre former for personlige lån.

selvom långiveren er stoppet med at forsøge at indsamle din gæld, betyder det ikke, at du er fri for ansvaret for at betale det. Gælden forsvinder heller ikke fra din kreditrapport. Faktisk forbliver en charge-off på din kredit rapport i op til syv år.

en opkrævning kan forekomme, selvom du har foretaget betalinger, men de har ikke været nok til at opfylde det månedlige minimum, og din konto går alligevel i samlinger.

i tilfælde af en opkrævning ændres kun et par ting virkelig: du skylder ikke længere en gæld til den oprindelige långiver, men til inkassobureauet. Og fremtidige kreditorer vil se et negativt mærke mod din kredit.

måder at fjerne en charge-off fra din kredit rapport

for at prøve at fjerne en charge-off fra din kredit rapport, dine muligheder er at 1) identificere charge-off som en fejl og indgive en tvist for at få det fjernet; eller 2) betale gælden og derefter 3) forsøge at forhandle en sletning.

den største fordel ved at adressere en charge-off er at vise fremtidige kreditorer dit ansvar og vilje til at arbejde på at betale din gæld og rydde op i din kredit. Det er dog vigtigt at vide, at hvis en afgift er korrekt, er det ikke sandsynligt, at kreditorer eller kreditrapporteringsbureauer fjerner det fra din kreditrapport.

så når virksomheder siger, at de kan fjerne nøjagtige, men negative oplysninger såsom en charge-off fra din kredit rapport, de er normalt fremme en kredit reparation fidus. De kan ikke opnå dette. Udover at spilde din tid og penge på at forsøge at bestride nøjagtige gebyrer, kan sådanne kreditreparationssvindel også kræve, at du betaler gebyrer på forhånd. Det er røde flag.

selvom det kan hjælpe med at konsultere en legitim kreditekspert, er den enkle kendsgerning, at de fleste kreditreparationsfirmaer ikke kan gøre noget for dig, som du ikke kunne opnå dig selv gennem forskning og forhandling.

1 – bestride en unøjagtig charge-off

hvis du tjekker din kredit rapport mod dine andre poster og opdager charge-off er en fejl, kan du bestride charge-off.

Indsend en tvist med kreditbureauerne, og bed långiveren eller inkassatoren om at rette deres optegnelser. Saml skriftligt alle de oplysninger, du kan kompilere om gælden. Jo flere beviser du kan give til støtte for din sag, jo bedre.

ting at se efter, der kan indikere unøjagtige gebyrer, inkluderer en balance, der er meget højere, end du tror, den burde være. Dette kan indikere et tilfælde af svig eller identitetstyveri. Men først skal du være sikker på, at fejlen ikke er din: Bed kreditor om at afklare ethvert yderligere beløb ud over det, du tror, du skylder, og forklar, hvorfor det er der.

vær også på udkig efter konti, der er opført som “åbne” på mere end et sted. Hvis din konto er blevet solgt mere end en gang, bliver videregivet til andre inkassobureauer, kun den seneste inkassokonto skal være åben. Alle de andre skal være opført som ” lukket.”

hvis posten ikke kan verificeres, er kreditrapporteringsbureauer forpligtet til at rette eller fjerne afgiften i overensstemmelse med Fair Credit Reporting Act.

2 – Arranger en betalingsplan

selv efter at den er blevet debiteret, kan du forhandle med långiveren om at oprette en betalingsplan for at betale din gæld. At tale med den oprindelige långiver er en bedre mulighed end at tale med inkassobureauet, fordi gældssamlere ikke har kontrol over, hvad kreditor rapporterer til kreditbureauer.

ved, hvor meget du kan betale, før du forhandler: jo mere du er i stand til at betale i starten, jo mere gearing skal du forhandle med.

når du foretager betalingsordninger, udforske engangsbeløb eller rate muligheder. Afhængigt af din evne til at betale, kan en mulighed være bedre end den anden.

du kan muligvis forhandle en lavere afvikling ved at betale saldoen i et engangsbeløb. Men hvis du ikke kan betale det fulde beløb med det samme, kan det være bedre at betale i rater i stedet for at vente, så du kan undgå at påløbe mere renter på din gæld.

når man forhandler, er det nyttigt at forstå, at ældre gæld kan være anderledes end nyere forpligtelser. På grund af dette kan en kreditor være villig til at acceptere et forlig, der er mindre end det fulde beløb. Hvis dette er tilfældet med din gæld, kan det være nyttigt at begynde at forhandle på et lavere niveau: overvej at starte med 50% af det oprindelige gældsbeløb, og gå derefter derfra.

3 – forhandle en” pay for delete ” – aftale

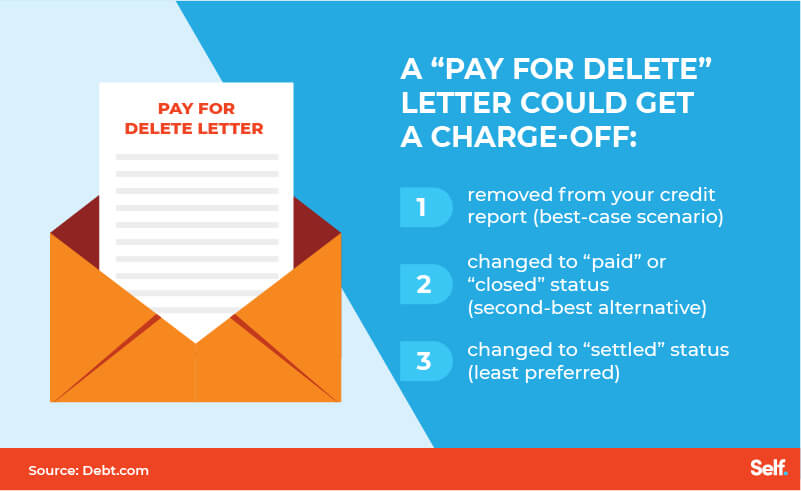

når du har indgået en aftale om at betale gælden (eller endda en del af den), har du en lille forhandlingsstyrke til at bede kreditor om at fjerne afgiften fra din kreditrapport. Denne mulighed kaldes ofte ” pay-for-delete.”

målet med en løn for slet arrangement er at opnå en af disse resultater:

- få charge-off fjernet fra din kredit rapport. Dette er dit bedste tilfælde, fordi afgiften ikke længere påvirker din kredit.

- få status ændret til “betalt” eller — andet valg — “lukket.”Dette er den mest almindelige forekomst, og det bedste alternativ, hvis kreditor ikke vil acceptere fjernelse.

- få status ændret til “afgjort.”Dette er den mindst foretrukne løsning, da “afregnet” normalt betegner delvis betaling, når kontoen allerede er gået til indsamling.

ved, at kreditorer ikke er lovligt forpligtet til at fjerne charge-offs på din anmodning. De er mere tilbøjelige til at forhandle, hvis du betaler dem noget mod gælden.

strategier for adressering af en charge-off

når du prøver at få samlinger fjernet fra en kreditrapport, skal du overveje disse grundlæggende strategier:

Find charge-off på din kreditrapport. Du kan få en kopi af din gratis kredit rapport hvert år på annualcreditreport.com.

find derefter ud af, om opladningen er nøjagtig. Hvis det ikke er korrekt, kan du flytte direkte til at bestride det. Men hvis du finder ud af, at det er nøjagtigt, gå videre og saml mere information om gælden:

- er det betalt eller ubetalt?

- hvad er det nøjagtige beløb?

- Hvem ejer gælden (den oprindelige kreditor eller et inkassobureau)?

- hvor længe har det været på din rapport?

når du har alle oplysningerne i hånden, skal du kontakte kreditor for at starte den næste del af processen.

sørg for at få alt skriftligt undervejs. Du kan kontakte kreditor via telefon, men ikke nøjes med en mundtlig aftale: få alt formelt stavet skriftligt, før du foretager nogen betalinger.

dette hjælper dig med at holde styr på processen og undgå at blive udnyttet. Det er også en anden grund til at forhandle direkte med kreditor, hvis det er muligt, snarere end et inkassobureau: du ved, hvem du har at gøre med.

prøvebrev for at fjerne en charge-off fra din kreditrapport

her er et eksempelbrev, der viser, hvordan du konstruerer din anmodning om fjernelse af charge-off. Du kan hente en skabelon ved at klikke på knappen nedenfor.

Re: kontonummer

kære ,

jeg skriver med henvisning til en gæld, der kræves under kontonummeret ovenfor. Jeg ønsker at afvikle denne gæld fuldt ud uden fordomme, til gengæld for fjernelse af dens” charge-off ” status med eventuelle kreditrapporteringsbureauer, som du har rapporteret til.

til gengæld for din fjernelse aftale, Jeg er villig til at betale gælden i det fulde beløb af . Jeg tilbyder denne betaling til gengæld for din skriftlige og underskrevne bekræftelse på, at denne gæld vil blive ryddet fuldstændigt fra optegnelserne fra alle kreditrapporteringsbureauer og alle andre henvisninger til denne konto.

hvis vilkårene i dette dokument er acceptable, skal du anerkende og acceptere dem i et brev skrevet på din virksomheds brevpapir. Når jeg modtager meddelelse om din aftale, betaler jeg gælden via .

som indrømmet af Fair Debt Collection Practices Act har jeg ret til at bestride denne påståede gæld. Dette tilbud er gyldigt i 14 dage fra modtagelsesdatoen, hvorefter det trækkes tilbage, og jeg udøver min ret til fuld verifikation.

bemærk, at jeg vil tilbagekalde mit tilbud, hvis jeg ikke modtager dit svar på dette brev inden for den angivne tidsramme.

jeg ser frem til dit svar.

Med venlig hilsen,

Charge-off Ofte Stillede Spørgsmål

flere faktorer går ind i oprettelsen af en charge-off, samt flere former for potentielle konsekvenser fra pådrage sig en på din kredit rapport. Her er svar på nogle ofte stillede spørgsmål.

Hvad sker der med en charge-off?

hvis du har en forfalden betaling (eller mere end en), eller du ikke holder minimumsbeløbet for betalinger, bliver din konto kriminel.

når din konto har været i kriminalitet i 120-180 dage, vil kreditor sandsynligvis forsøge at kommunikere med dig. Men hvis kreditor beslutter, at de ikke kan få det fulde skyldige beløb fra dig, vil de give op og klassificere din saldo som en charge-off.

derefter vil den oprindelige kreditor normalt sælge gælden til et inkassobureau bagefter. Afgiften på din kreditrapport flyttes til en ny indsamlingskonto.

gældssamlere bruger ikke altid omhyggelig taktik for at prøve at få penge fra dig, så vær forberedt. Giv ikke et inkassobureau adgang til din bankkonto, og sørg for, at du kræver skriftligt bevis for, at agenturet ejer den pågældende gæld og har en juridisk ret til at indsamle den.

i henhold til føderal lov skal en inkasso inden for fem dage efter at have kontaktet dig sende dig visse oplysninger. Dette inkluderer 1) en skriftlig meddelelse, der beskriver, hvor meget du skylder, 2) navnet på den oprindelige kreditor, som du skylder det, og 3) instruktioner til, hvordan du fortsætter, hvis du ikke tror, at gælden er din.

kan du blive sagsøgt for en afgift?

at sælge din gæld til et inkassobureau er dog ikke den eneste mulighed, en kreditor har. Långivere kan også sagsøge dig i civil domstol for at få dig til at betale saldoen. Gæld samlere kan sagsøge dig, også, hvis de har købt din gæld fra långiveren.

du står muligvis ikke over for en retssag med det samme: kreditorer kan vente op til 18 måneder, før de indgiver en sag mod dig. Men det kan ske i så lidt som seks måneder, såvel.

hvis du modtager en indkaldelse til at møde i retten, har du normalt 30 dage til at svare. Hvis du ikke reagerer, kan retten give en standardafgørelse til fordel for kreditor, så de kan garnere din løn eller bankkonto.

den gode nyhed er, at de fleste kreditorer ønsker at undgå omkostningerne ved at gå til retten og kan være åbne for en løsning, hvis du viser vilje til at forhandle.

skal du betale en afgift?

når indsamlingsforsøg stopper, kan det være fristende ikke at betale en afgift. Men at betale er altid bedre end ikke at betale, fordi du stadig er juridisk ansvarlig for gælden, indtil den er betalt eller afviklet.

en betalt afgift betyder, at du har foretaget alle de krævede betalinger, herunder hovedstolen og eventuelle renter, der er påløbet. En afregnet afgift betyder, at du har forhandlet om at betale en inkasso mindre end det fulde oprindelige beløb.

du kan også aflade en gæld ved at indgive konkursbegæring, beskadige din kredit rapport yderligere.

hvis du ikke betaler, kan du afvikle på grund af endnu mere, afhængigt af vilkårene i gældsaftalen. Dette er fordi, i henhold til Fair Inkasso Practices Act, samlere af visse former for gæld kan stadig opkræve dig renter på ubetalte saldi, indtil de inddrive de penge, du skylder.

selvom betaling ikke fjerner gælden fra din kreditrapport, kan det ikke skade din kredithistorie at betale. En dårlig betalingshistorik kan mindske dine chancer for at få et lån i fremtiden.

de fleste realkreditinstitutter eller kreditkortudstedere kræver en solid betalingshistorik og et vist niveau af gæld-til-indkomst-forhold, hvilket kan indikere din evne til at foretage betalinger. Selvom du får et lån eller kreditkort, betaler du sandsynligvis højere renter, end hvis din kredit var i god stand.

hvordan påvirker en charge-off din kredit?

en charge-off Kan plette din kredit rapport i syv år, hvilket er kontoens oprindelige kriminelle dato, hvilket betyder den dato, du stoppede med at betale kontoen.

ifølge FICO krist logges misligholdte betalinger i trin på 30 dage, så at nå 120-180-dages tærsklen for debiteringer betyder, at en konto påløber flere “hits” på en låntagers kreditrapport.

din betalingshistorik er den vigtigste faktor til bestemmelse af din FICO-score, der tegner sig for 35% af det samlede beløb. En charge-off kan være særligt skadelige for din kredit score, fordi det indikerer du ikke har været sent på blot en eller to betalinger; du stoppet gør dem i en længere periode.

hver gang du går glip af en betaling eller foretager en forsinket betaling, lægger den negative oplysninger på din kreditrekord. Men konti, der når opladningsstatus, indtaster normalt også status for indsamlingskonto.

en indsamlingskonto opretter en anden kategori af pletter på din kredit ud over de ubesvarede betalinger, der fik dig til det punkt i første omgang. Disse kan kombineres for at føre til dårlig kredit.

forbedrer betaling af en charge-off din kredit score?

det korte svar er, at betale en charge-off ikke vil straks hæve din score af sig selv, men det vil signalere til fremtidige långivere, at du er villig til at arbejde for at betale din gæld. Det vil også sænke dit samlede gældsbeløb, hvilket kan øge din score i det lange løb.

din kredit vil sandsynligvis klare sig bedst, hvis din debiterede konto er udpeget som “betalt” snarere end blot “lukket.”Hvis du ikke kan opnå det, er det stadig bedre, hvis en samlingskonto klassificeres som “afgjort” i stedet for stadig “åben.”

igen er det bedre at betale end ikke at betale. Men det er også vigtigt at kende dine rettigheder, detaljerne i din situation, og hvordan du bedst kan fortsætte, når du bestemmer, hvordan du skal håndtere din opkrævning og i det lange løb genopbygge din kredit.

Kilder

- Self Financial. “Hvad betyder en Charge-Off på din kredit rapport?”

https://www.self.inc/blog/charge-off-credit-report. Adgang Til 27. April 2021. - Federal Trade Commission. “Kredit Reparation Organisationer Act,” https://www.ftc.gov/enforcement/statutes/credit-repair-organizations-act. Adgang Til April 27, 2021

- Federal Trade Commission. “Fair Credit Reporting Act,” https://www.ftc.gov/enforcement/statutes/fair-credit-reporting-act. Adgang Til 27. April 2021.

- Federal Trade Commission. “Ofte Stillede Spørgsmål Om Inkasso,”

https://www.consumer.ftc.gov/articles/debt-collection-faqs. Adgang Til 27. April 2021. - Federal Trade Commission. “Anerkender du ikke den gæld? Her er hvad du skal gøre, ” https://www.consumer.ftc.gov/blog/2015/12/dont-recognize-debt-heres-what-do. Adgang Til 27. April 2021.

- Federal Trade Commission. “Fair Inkasso Practices Act,” https://www.ftc.gov/enforcement/rules/rulemaking-regulatory-reform-proceedings/fair-debt-collection-practices-act-text. Adgang Til 27. April 2021.

- ekspert. “Hvad er Loven om begrænsninger på gæld?” https://www.experian.com/blogs/ask-experian/what-is-the-statute-of-limitations-on-debt/. Adgang Til 27. April 2021.

- MyFico.com. ” Hvad er de forskellige kategorier af forsinkede betalinger, og hvordan betragter din FICO Kurt-Score forsinkede betalinger?” https://www.myfico.com/credit-education/faq/negative-reasons/late-payments. Adgang Til 27. April 2021.

- MyFico.com. “Hvad er betalingshistorik?” https://www.myfico.com/credit-education/credit-scores/payment-history. Adgang Til 27. April 2021.

- Balancen. “Genopbyg din kredit efter en samling eller Charge-Off,” https://www.thebalance.com/rebuild-your-credit-after-a-collection-or-charge-off-960805. Adgang Til 27. April 2021.

om forfatteren

Lauren Bringle er en akkrediteret finansrådgiver, der er medlem af Self Financial-en finansiel teknologivirksomhed med en mission om at øge den økonomiske inklusion ved at hjælpe folk med at opbygge kredit og opsparing, så de kan opbygge deres drømme.