kwijtschelding schuld van studentenleningen in Canada

er zijn meer dan 100 universiteiten en hogescholen in Canada voor studenten om hoger onderwijs te volgen. Deze onderwijsinstellingen bieden meer dan 15.000 verschillende programma ’s van de studie voor undergraduate, graduate, doctoraat graden, en certificaten en diploma’ s. Maar, post-middelbare school collegegeld is niet goedkoop.

veel Canadezen sluiten studentenleningen bij de federale overheid, provinciale overheden, particuliere kredietverstrekkers en banken om het collegegeld te betalen. Helaas hebben veel leners van studentenleningen nog steeds moeite om hun schuld af te betalen, zelfs jaren na het afstuderen. COVID-19 versterkte deze strijd, met de 355.000 banen die vorig jaar in Canada verloren gingen en onevenredige financiële gevolgen van COVID-19 voor jongere Canadezen.

hier bespreken we alles wat je moet weten over de schuld van studentenleningen, inclusief de kosten van het onderwijs in Canada, de schuld van studentenleningen in vergelijking met andere vormen van schuld, kwijtschelding van schulden van studentenleningen en meer.

heb je moeite met een studieschuld? Bel ons vandaag om te leren hoe om uit de schulden te komen.

Wat zijn de kosten van onderwijs in Canada?

postsecundair onderwijs in Canada is over het algemeen goedkoper dan in de Verenigde Staten. Gemiddeld, de kosten van post-secundair onderwijs voor Canadese studenten is $ 19.498.75 per jaar. Studenten die bij hun ouders wonen geven minder uit, ongeveer $ 9.300 per jaar. Echter, studenten die in school slaapzalen of huurappartementen wonen besteden bijna $ 20.000 per jaar.

deze gemiddelden houden rekening met de kosten van onderwijs, vervoer, boodschappen, Amusement, boeken, benodigdheden, huur en buitenschoolse activiteiten. En, internationale studenten meestal geconfronteerd met hogere kosten voor huisvesting en collegegeld dan lokale studenten. In het algemeen hangen de kosten van postsecundair onderwijs af van vele factoren, waaronder:

- de school

- graad type

- kredietvereisten

- huisvesting

- beurzen

- ingezetenschap

- kosten van levensonderhoud

collegegeld varieert afhankelijk van het studieprogramma van een student. Bijvoorbeeld, professionele programma ’s zoals tandheelkunde, geneeskunde, recht, en apotheek meestal meer kosten dan Programma’ s in de Kunsten. En, master ’s programma’ s zijn meestal duurder per jaar dan undergraduate programma ‘ s.

voor meer informatie over de kosten van onderwijs in Canada, bezoek Statistics Canada.

Wanneer moet je de schuld van je studieschuld terugbetalen?

de federale regering pauzeerde de renteperiode voor studentenleningen als een covid-19-steunmaatregel. Afgestudeerde studenten hoeven dus pas 6 maanden na het afstuderen hun studieschuld terug te betalen. Studentenleningen beginnen ook niet met het verkrijgen van rente tot na de 6-maanden mark.

Renteopschorting van Canadese studentenleningen Update

- vanaf April 2021 heeft de Canadese regering de cumulatie van rente op Canadese studentenleningen opgeschort tot 31 maart 2023. Lees hier meer.

studentenleningen hebben automatisch variabele rente, ook bekend als variabele rente. Deze rentetarieven gaan op en neer met de markt. Studenten kunnen echter hun variabel tarief veranderen in een vast tarief tijdens hun terugbetalingsperiode. Leners zijn verantwoordelijk voor het maken van maandelijkse betalingen, die stijgen afhankelijk van de rente van de lening.

leningnemers kunnen een bezoek brengen aan het National Student Loans Service Centre (NSLSC) voor meer informatie over de rente.

hoe beïnvloeden studentenleningen de leningschuld in Canada?

de meeste universiteitsstudenten studeren af met een studieschuld. De gemiddelde studielening schuld voor zowel Bachelor ’s en Master’ s afgestudeerden is ongeveer $ 28.000.

studieleningen maken een aanzienlijk deel uit van de gemiddelde Canadese schuld. De gemiddelde student schuldenaar is ongeveer $46.000 schuld, met bijna $ 15.000 van die schuld aan studentenleningen. Dat is bijna een derde van iemands totale schulden.

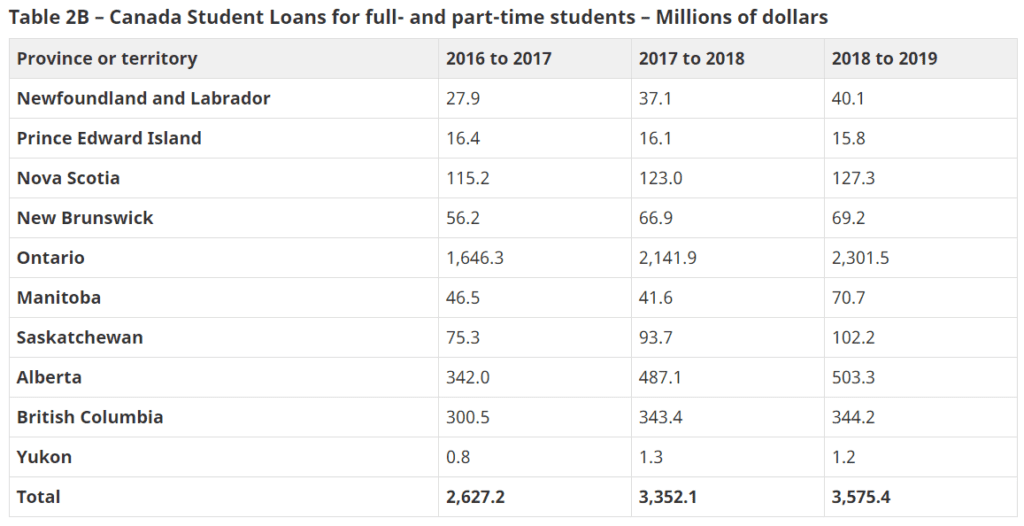

schuldenlast is hoger voor studenten in Ontario, met $ 2.301, 5 miljoen aan studieleningen voor zowel parttime als fulltime studenten. Afgestudeerden in Alberta ook geconfronteerd met hoge student lening schuld, met $ 503,3 miljoen in Canada Student loans.

kan ik bankroet verklaren om uit de studieschuld te komen?

als je moeite hebt om je leningbetalingen bij te houden, ben je niet alleen. De gemiddelde schuldenaar is meer dan $14.000 aan studentenleningen verschuldigd. Terwijl velen faillissement zien als een laatste gevolg van onhandelbare schulden, zijn de regels anders voor studentenleningen.

als u succesvol failliet gaat, hoeft u niet veel van uw schulden te blijven betalen, behalve uw studieschuld. Je studieschuld komt niet in aanmerking, tenzij het minstens 7 jaar geleden is dat je laatste dag als fulltime of parttime student.

de 7-jarige regel

u bent nog steeds verantwoordelijk voor de maandelijkse betalingen van de studentenlening, zelfs nadat u failliet bent verklaard. Als je echter ten minste 7 jaar na je afstuderen (of einddatum van het student-zijn) een faillissement aanvraagt, komt je studieschuld in aanmerking voor ontslag. Daarom, als het wachten 7 jaar om uw student lening schuld op te nemen in faillissement is te moeilijk, je zou kunnen profiteren van de onbillijkheid bepaling.

Hardheidsbepaling

soms is het Hof voorstander van een verkorting van de periode waarin een student in aanmerking komt voor een faillissement van 7 jaar tot 5 jaar. U zult bij de rechtbank een verzoek moeten indienen voor vervroegde kwijting op grond van de “hardheidsbepaling”.”De rechtbank zal uw verzoek goedkeuren als:

- u handelde te goeder trouw

de Rekenkamer onderzoekt uw financiële administratie en bekijkt hoe u uw leninggeld uitgeeft. De rechtbank zal ook uw inspanningen om uw opleiding te voltooien, evenals uw gebruik van andere hulpprogramma ‘ s beoordelen.

- u hebt te veel moeilijkheden ondervonden of zult ondervinden waardoor u uw studielening niet kunt terugbetalen.

onverschuldigd lijden betekent in dit geval financiële moeilijkheden. Als u kunt bewijzen dat het terugbetalen van uw lening uw financiën aanzienlijk zal schaden, zoals het beïnvloeden van uw vermogen om uw basiskosten van levensonderhoud te betalen, zal de rechtbank dat overwegen.

maar er zijn andere opties als uw schuld jonger is dan 7 jaar.

wat als ik mijn studentenlening niet kan betalen?

als uw studielening relatief vers en jonger is dan de 5 – of 7-jarige regel voor het faillissement, zijn andere opties beschikbaar. Zo biedt de overheid een paar programma ‘ s voor het kwijtschelden van studentenleningen aan.

herziening van de Voorwaarden

de meeste leningnemers komen in aanmerking voor een herziening van de Voorwaarden. U kunt een wijziging in de voorwaarden van uw lening aanvragen als u meer of minder tijd wilt om uw schuld af te betalen. Een herziening van de voorwaarden biedt verlengingen van maximaal 15 jaar, waardoor uw maandelijkse betalingen in het algemeen lager zijn, maar resulteert in meer rente betaald overwerk.

hier zijn de specifieke, mogelijke resultaten van een herziening van termen:

- tijdelijke verlaging van betalingen

u kunt uw krediettermijn tijdelijk verlengen om uw totale maandelijkse betalingen te verminderen.

- verlenging van de permanente lening

een verlenging helpt u uw maandelijkse betalingen permanent te verlagen. U betaalt echter meer rente na verloop van tijd met deze optie.

- Interest-only betalingen

gedurende maximaal 12 maanden kunt u interest-only betalingen verrichten. Dit zal uw totale maandelijkse betalingen voor die periode te verminderen, maar niet meer van uw opdrachtgever te elimineren.

Repayment Assistance Plan (RAP)

het Repayment Assistance Plan (Rap) van de regering van Canada biedt financiële steun van de overheid aan uw lening indien u uw betalingen niet kunt verrichten. Studenten kunnen zich aanmelden voor dit programma zodra ze beginnen met het afbetalen van hun studentenschuld.

als u dit programma accepteert, bent u niet verantwoordelijk voor betalingen die uw inkomen met 20% overschrijden, of soms betalingen, periode. De overheid zal alle verschuldigde rente betalen die het herziene betalingsplan niet dekt. Bovendien, de overheid zal zowel hoofdsom en rente kosten te dekken als ze hoger zijn dan uw verminderde maandelijkse betalingen.

terugbetalingsplan voor kredietnemers met een permanente handicap (RAP-PD)

de federale overheid biedt een specifieke RAP aan voor kredietnemers met een permanente handicap. Net als de reguliere RAP, de overheid draagt bij aan uw lening betalingen, helpen u verminderen of elimineren van uw betaling verantwoordelijkheden. Onder de RAP-PD, kunt u ook gebruik maken van de kosten in verband met uw handicap om uw lening betalingen te verlagen.

wanneer u een aanvraag indient voor de RAP-PD, moet u een Disability-Related Expense Form (PDF, 320.75 KB) invullen.

conclusie

schuld aan studentenleningen is een zware financiële last voor veel Canadezen. Maar, als je worstelt met het maken van uw student lening schuldbetalingen, zijn er opties beschikbaar voor u. Spreek vandaag nog met een kredietadviseur voor meer informatie over budgettering, credit management en schuldconsolidatie.