So reduzieren Sie Ihre EFC und erhöhen Ihre finanzielle Unterstützung Elgibility

EFC Tune–UP ™ Berechnet Ihre EFC, bietet Reduktionsstrategien,

EFC Tune–UP ™ Fünfstufiger Prozess

Schritt 1 – Projekt Erwarteter Familienbeitrag (EFC))

Schritt 2 – Niedrigere EFC-Strategien

Schritt 3 – Bewerten Sie die Förderfähigkeit der Hilfe nach Schule

Schritt 4 – Bestimmen Sie die Erschwinglichkeit des Colleges

Schritt 5 – Identifizieren Sie großzügige Schulen

Dorothy spricht über Coach-for-College-Service

„Angesichts meines damaligen Status fühlte ich mich völlig verloren und hatte Angst, angesichts der Risiken den falschen Schritt zu machen. Ich wollte Führung und war mir nicht ganz sicher, an wen ich mich wenden sollte. Ich habe E-Mails mit Herrn Kuhner ausgetauscht und dann seinen Coaching-Service fortgesetzt. Ich habe das Gefühl, dass Coaching mir geholfen hat, die aktuelle Situation besser zu reflektieren und verschiedene Standpunkte zu sehen. Ich habe definitiv Informationen erhalten, von denen ich nicht glaube, dass sie aus einer anderen Quelle stammen könnten. Meine ganze Situation war nervenaufreibend, und ich hatte nicht das Gefühl, dass ich bereit war, alleine damit umzugehen. Jetzt fühle ich mich großartig, dass mein Problem gelöst ist. Und noch besser, dass ich Wissen gewonnen habe, das ich vorher nicht kannte oder vollständig verstand. Es war auch eine Freude, mit Herrn Kuhner (Coach-for-College) zusammenzuarbeiten, der mir nur professionell zur Seite stand.“ – Dorothy D.- New Jersey

Schritt 1 Berechnen Sie Ihren EFC

- Wenn Sie sich anmelden, senden wir Ihnen eine E-Mail und richten einen Anruf „Kennenlernen“ ein.

- Sie erhalten einen Link zu unserem Online-EFC-Rechner, in den Sie einige Daten eingeben und die Daten dann sicher in unsere Finanzhilfesoftware hochladen (Ihre Zeit 10-15 Minuten). Oder, wenn Sie es vorziehen, können wir es über das Telefon tun.

- Wenn Sie Ihre EFC-Nummer bereits kennen und zufrieden sind, fahren wir mit Schritt 2 fort.

Step 2 Lower EFC Guide

- Bewertbare und nicht bewertbare Vermögenswerte | Erträge einschließlich der Behandlung von Home Equity / Small Business Interests.

- Zu- und Abzüge von Finanzhilfeeinnahmen

- Unversteuerte Einkünfte und Leistungen; Bestimmte Steuerabzüge werden zu Zu- und Abzügen von Finanzhilfeeinnahmen.

- Was sind EFC-Zertifikate und wie profitieren Sie davon?

- Einkommens- und Vermögensstrategien für Schüler und Eltern, die Ihre EFC-Nummer senken.

- Möglichkeiten zur Maximierung der finanziellen Unterstützungsmöglichkeiten bei der Positionierung von Studenten.

- Bonusabschnitt: Eigentümer von Mietobjekten, wie Sie Mietobjekte von FAFSA ausschließen können!

![]() Strategy Alert: Finanzielle Hilfe Formen sind unvollkommen, so dass Schulen nicht bewusst von besonderen Umständen, die Ihre Familie die Fähigkeit, für das College zu bezahlen. Wir zeigen Ihnen, wie besondere Umstände Ihr Einkommen und Vermögen senken können.

Strategy Alert: Finanzielle Hilfe Formen sind unvollkommen, so dass Schulen nicht bewusst von besonderen Umständen, die Ihre Familie die Fähigkeit, für das College zu bezahlen. Wir zeigen Ihnen, wie besondere Umstände Ihr Einkommen und Vermögen senken können.

Schritt 3 Bewerten Sie die Förderfähigkeit der Hilfe nach Schule

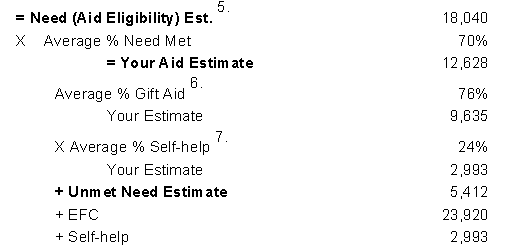

Prozentsatz „Bedarf erfüllt“ ist der durchschnittliche Prozentsatz des nachgewiesenen finanziellen Bedarfs einer Familie, den eine Schule in ihrem Finanzhilfepreis für die Schüler bereitstellt.

Wenn ein Schulbedarf zu 80% gedeckt ist, dann deckt die Schule im Durchschnitt 80% der Familien mit finanziellem Bedarf (DFN). Der Bedarf ist definiert als die Kosten für die Teilnahme (COA) abzüglich Ihres erwarteten Familienbeitrags (EFC).

Wenn eine Schule den finanziellen Bedarf einer Familie nicht zu 100% finanziert, ist der Unterschied die „Finanzierungslücke“.

Berechnung der Familienfinanzierungslücke anhand Ihrer EFC-Nummer

| Kosten der Teilnahme | $60,000 |

| Weniger: Erwarteter Familienbeitrag (EFC) | $30,000 |

| Nachgewiesener finanzieller Bedarf | $30,000 |

| Zeiten Prozentsatz Bedarf erfüllt @ 80% | $24,000 |

| Finanzierungslücke der Familie | $6,000 |

![]()

Strategy Alert: Der EFC ist Ihr Ausgangspunkt. Es ist das Minimum, von dem erwartet wird, dass Ihre Familie zur Ausbildung des Schülers beiträgt. Das COA ist, was es in den meisten Fällen ist. Aber der EFC basiert auf einer Formel, verstehen Sie die Formel und Sie erhöhen Ihre Chancen, Ihren EFC zu senken, was, wie Sie jetzt wissen, den DFN der Familie erhöht.

Einige Studenten zahlen weniger als ihr EFC. Sie erhalten Verdiensthilfe oder Stipendien, die unabhängig vom finanziellen Bedarf sein können.

Alle unsere bisherigen Diskussionen beziehen sich auf bedarfsgerechte finanzielle Hilfe.

Woher wissen Sie, ob Sie Anspruch auf bedarfsgerechte Hilfe haben? Subtrahieren Sie Ihre EFC-Nummer von der COA der Schule. Wenn die Zahl negativ ist, wird Ihre finanzielle Hilfesituation als nicht bedarfsorientiert angesehen. Wenn positiv, sind Sie bedarfsorientiert.

Nicht bedürftige Familien können sich für Verdiensthilfe / Stipendien qualifizieren, aber der prozentuale Bedarf ist für die nicht bedürftige Familie irrelevant, außer als großzügiger Schulindikator.

Achten Sie jedoch auf die Teilnahmekosten der Schule, da Sie bei einer Schule nicht bedürftig und bei einer anderen bedürftig sein können.

Schritt 4 Bestimmen Sie die Erschwinglichkeit des Colleges

Nachdem Sie nun die Grundlagen zur Ermittlung Ihres Finanzbedarfs verstanden haben, sollten Sie bei der Auswahl Ihres Colleges mit Financial Aid Modeling proaktiv vorgehen. Hier ist, was Sie lernen werden.

- Vor / Nach der Analyse von Strategien zur Reduzierung des EFC, die Ihre finanzielle Unterstützung erhöhen können

- Wie können Sie die Berichterstattung über die Förderfähigkeit von Finanzhilfen nutzen?

- Vergleichen Sie bis zu fünf Schulen nebeneinander

- So erstellen Sie unser Wettbewerbsrad unter den relativen Schulen.

- Warum Sie das durchschnittliche Freshman-Profil einer Schule untersuchen müssen, wenn Sie Ihr College-Profil erstellen.

- Bonus eins: Wie kann man die Positionierung von Studenten für den Erfolg von Zulassung und finanzieller Hilfe nutzen?

- Bonus Zwei: Wie erhöhen Sie Ihre Chancen auf Verdienstpreise (kostenloses Geld)?

Schritt 5 – Finden Sie die großzügigsten Schulen Vergleichen Sie Schritt 4

Der prozentuale Bedarf misst die Großzügigkeit einer Schule. Es gibt ungefähr 70 Schulen, die im Durchschnitt 100% des finanziellen Bedarfs eines Schülers decken. Einige dieser Schulen bieten vollen Bedarf ohne Kredite.

Die meisten Schulen erfüllen nicht den vollen Bedarf, und einige Schulen liegen unter 50%.

Studierende mit bedarfsgerechten prozentualen Maßnahmen gehen noch einen Schritt weiter.

Zum Beispiel bietet die Baldwin Wallace University durchschnittlich 88% des Bedarfs. Aber sie stellen 71% des Bedarfs ihrer Studentengemeinschaft vollständig zur Verfügung. Mit anderen Worten, wenn Sie die Schule besuchen, haben Sie eine Chance von sieben von zehn, dass Ihr finanzieller Hilfspreis 100% des finanziellen Bedarfs Ihrer Familie entspricht.

Ein weiterer Großzügigkeitsindikator ist die Aufteilung zwischen Zuschüssen und Selbsthilfe (Darlehen und Arbeit-Studium im Rahmen der Finanzhilfe).

Bedarfsorientierte finanzielle Hilfe besteht aus Schenkungshilfe und Selbsthilfe.

Geschenkhilfe Wie der Name schon sagt, muss nicht zurückgezahlt werden, Zuschüsse und Stipendien fallen in diese Kategorie.

Selbsthilfe umfasst Studentendarlehen und Bundesarbeitsstudie.

Hilfe ohne Bedarf wird in Form von Zuschüssen für Studenten gewährt, bei denen die EFC-Nummer der Familie höher ist als die Kosten für die Teilnahme.

Im folgenden Teil des Berichts über die Förderfähigkeit von Finanzhilfen wird gezeigt, dass der durchschnittliche% -Bedarf gedeckt ist, der eine bedarfsorientierte Finanzhilfe darstellt.

Prozentsatz Bedarf erfüllt, Geschenkhilfe und Selbsthilfe Prozentsätze, wertvolle Informationen aus mehreren Gründen

![]() Strategy Alert: Die Projektion der Finanzierungslücke vor der Vergabe von Finanzhilfen ist von entscheidender Bedeutung, da Sie besser informiert sind, um die Auszeichnungen zu bewerten. Außerdem bleibt für viele Schulen wenig Zeit, sich vor dem Einzahlungsschluss vom 1. Mai zu entscheiden. Denken Sie daran, dass die FAFSA die finanzielle Unterstützung des Bundes nach Titel IV vorschreibt, die unabhängig von der Schule gewährt wird.

Strategy Alert: Die Projektion der Finanzierungslücke vor der Vergabe von Finanzhilfen ist von entscheidender Bedeutung, da Sie besser informiert sind, um die Auszeichnungen zu bewerten. Außerdem bleibt für viele Schulen wenig Zeit, sich vor dem Einzahlungsschluss vom 1. Mai zu entscheiden. Denken Sie daran, dass die FAFSA die finanzielle Unterstützung des Bundes nach Titel IV vorschreibt, die unabhängig von der Schule gewährt wird.

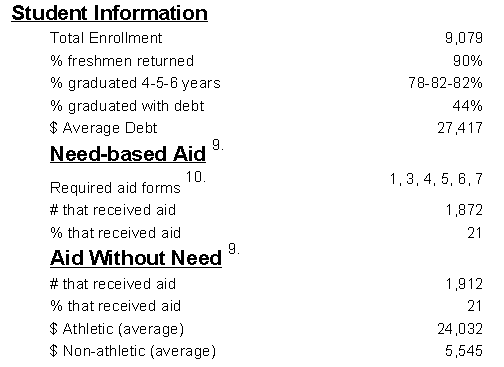

Mit schulspezifischen Informationen

Die folgenden Schulinformationen sind auch im Bericht über die Förderfähigkeit von Finanzhilfen enthalten.

Diese Informationen werden sehr wertvoll, wenn Rückschlüsse auf Schritt 5- und Schritt 4-Informationen gezogen werden. Besonders hervorzuheben ist die Freshman-Retentionsrate, Abschlussquote , und durchschnittliche Studentenschulden.

Das Versäumnis, in vier Jahren einen Abschluss zu machen (nur 35%), ist wohl einer der teuersten Fehler beim College-Besuch.

Familien mit hohem Einkommen können die durchschnittliche Verdiensthilfe ohne finanzielle Notwendigkeit prüfen, Beispiel unter $ 5,545.

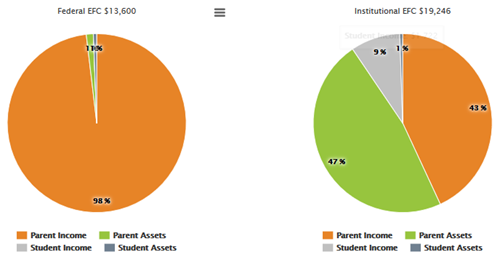

EFC Calculator Software Report

Sobald wir Ihre EFC-Nummer verfestigt haben, erstellt die EFC-Software einen Bericht mit den Komponenten Ihrer EFC-Nummer zur Analyse. Hier ist ein Beispiel.

- Tortendiagramme des FAFSA-EFC und des CSS-PROFIL-EFC, die das Einkommen der Eltern und Schüler sowie die Vermögensbeiträge zur EFC-Nummer der Familie anzeigen.

Reduzieren Sie Ihren EFC-Score? Minimiere dumme Fehler!

Bei der Prüfung, wie Sie Ihre EFC-Nummer reduzieren können, gibt es zwei wichtige Überlegungen.

- Prüfen Sie zunächst, ob Sie Ihre EFC-Nummer minimieren können. Für den Erfolg müssen Sie die Terminologie innerhalb der EFC-Berechnung verstehen (oder jemanden einstellen, der dies tut) und dann, wie die Regeln das Ergebnis bestimmen. EFC Tune-UP™ durchläuft eine Checkliste möglicher Reduktionsstrategien „jetzt“ und mögliche „Reduktionsstrategien“ in die Zukunft..

- Zweitens, beseitigen Sie Fehler, die zu einer höheren EFC-Nummer als nötig führen können, hier ist das Verständnis sowohl der Terminologie als auch der Regeln von größter Bedeutung!

![]() Strategie Alarm: EFC Tune-UP enthält eine detaillierte Analyse der Art und Weise, wie Einkommen und Vermögen gemeldet werden, sodass Sie überlegen können, welche Strategien innerhalb der Regeln Sie basierend auf der finanziellen Situation Ihrer Familie in Betracht ziehen könnten. Die Ziele sind einfach, treffen Sie die fundiertesten Entscheidungen und vermeiden Sie Überraschungen.

Strategie Alarm: EFC Tune-UP enthält eine detaillierte Analyse der Art und Weise, wie Einkommen und Vermögen gemeldet werden, sodass Sie überlegen können, welche Strategien innerhalb der Regeln Sie basierend auf der finanziellen Situation Ihrer Familie in Betracht ziehen könnten. Die Ziele sind einfach, treffen Sie die fundiertesten Entscheidungen und vermeiden Sie Überraschungen.

WAS macht EFC Tune UP ™ für Sie?

- Überprüfen Sie Ihren FAFSA-erwarteten Familienbeitrag und projizieren Sie bei Bedarf Ihr CSS-PROFIL.

- Suchen Sie nach Möglichkeiten, Ihren EFC zu verringern und finanzielle Fehler zu vermeiden.

- Sie wählen Hochschulen und wir bieten finanzielle Hilfe Förderfähigkeit Informationen.

- Wir bieten zweiseitige Informationsleitfäden für jedes Ihrer ausgewählten Colleges, die wichtige Kennzahlen liefern und Ihnen enorm viel Zeit und Frustration bei der Suche nach College-Websites ersparen.

- Einige Strategien sind zeitkritisch, je länger Sie warten, desto geringer ist die Auswirkung.

Wird das kompliziert?

Nein. Sie sollten in der Lage sein, die Taschenrechnerinformationen in weniger als 15 Minuten zu vervollständigen.

Unsere Erklärungen sind in Module unterteilt, die Power Point-Folien verwenden, wenn Regeln bereitgestellt werden, z. B. Was sind Abzüge vom Einkommen aus Finanzhilfen?

Bitte denken Sie daran, dass die von uns bereitgestellten Informationen auf die individuelle finanzielle Situation Ihrer Familie zugeschnitten sind.

Natürlich geben wir Ihre Daten niemals an Dritte weiter.

Ist das EFC Tune UP™ erschwinglich?

Personalisierte Familien-EFC-Finanzhilfeberichterstattung

Hier sind die Schritte für Ihr EFC Tune-UP ™.

1. Wenn Sie sich anmelden, senden wir Ihnen eine E-Mail und richten einen „Kennenlernen“ -Anruf ein.

2. Sie erhalten einen Link zu unserem Online-EFC-Rechner, in den Sie einige Daten eingeben und die Daten dann sicher in unsere Finanzhilfesoftware hochladen.

3. Wir überprüfen Ihre Ergebnisse, stellen Ihnen eine Zusammenfassung Ihrer EFC-Berechnung zur Verfügung und geben Ihnen Vorschläge, die Ihren EFC senken könnten.

4. Basierend auf Colleges, die Sie auswählen oder die wir empfehlen könnten, bieten wir Ihnen Vergleiche der finanziellen Unterstützung, die Schulen nebeneinander zeigen, 5 pro Seite bis zu 25 Schulen.

5. Die Informationen zur Förderfähigkeit der Finanzhilfe können verwendet werden, wenn Sie Ihren Finanzhilfepreis für die Berufung erhalten – denken Sie daran, dass einige Schulen Low-Ball-Finanzhilfepreise senden. Wenn sie ihren Bedarf als 85% des finanziellen Bedarfs angeben und ihre Auszeichnung an Ihren Schüler 40% beträgt, ist möglicherweise ein Einspruch angebracht.

Einige häufig gestellte Fragen

1. Bin ich auf 25 Schulen beschränkt? Nein, wir schlagen diese Zahl vor, da dies in den meisten Situationen wahrscheinlich ausreicht.

2. Ist die EFC Tune UP ™ nur für High-School-Senioren? Nein.

Aktuelle College-Familien (mit Ausnahme von Senioren) können davon profitieren, indem sie feststellen, ob sie ihren EFC-Score senken und ihren von der Schule gemeldeten Prozentsatz des Finanzhilfepreises mit ihrem aktuellen Preis für die Prüfung der Berufung vergleichen können.

High School Freshman, Sophomore und Junior Familien werden davon profitieren, indem sie lernen, wie der EFC-Prozess innerhalb des Finanzhilfesystems funktioniert.. Hier sind die Vorteile;

- Wenn Sie die finanziellen Entscheidungen der Familie während der High School in Betracht ziehen, können Sie bewerten, wie sich jede Wahl auf Ihre EFC-Berechnung auswirkt, um kostspielige Fehler zu vermeiden.

- Wenn Sie die Schule für Ihre Zulassungsliste in Betracht ziehen, können Sie das Problem der Erschwinglichkeit der Familie bewerten und die Nettokosten für jede Schule vergleichen.

- Sie können die Positionierung der Schüler und die Zulassungskriterien für die Schule verwenden, um sich für mehr finanzielle Verdienste / Stipendienhilfe zu qualifizieren und die Nettokosten der Schule zu senken.

- Wenn Sie School Financial Aid Award-Pakete erhalten, werden Sie wissen, ob sie fair sind, basierend auf den historischen „Need-Met“ -Praktiken der Schule. Sie werden in einer viel besseren Position sein, um Schulangebote zu vergleichen und eine Beschwerde für mehr finanzielle Unterstützung einzureichen.

3. Wie lange muss ich die Förderfähigkeitsberichte für die ausgewählten Hochschulen anfordern? Es gibt keine zeitliche Begrenzung, wir bitten Sie nur darum, relevante Anfragen zu stellen, die auf Ihre Situation zutreffen.

4. Was bedeutet Finanzierungslücke? Es ist die erwartete Differenz zwischen den Kosten der Teilnahme und der projizierten finanziellen Hilfe, ein anderer Name wäre „Out-of-Pocket-Kosten“. Dies bietet eine sinnvolle Möglichkeit, die Erschwinglichkeit von Hochschulen im Auswahlprozess zu vergleichen. Die endgültige Entscheidung liegt natürlich bei den tatsächlichen Auszeichnungen, die von den verschiedenen Schulen in Ihrem Bewerbungspool vergeben werden.

Eltern erreichen finanzielle Klarheit ™

Verwalten Sie Ihren EFC-Prozess; Sehen Sie, ob Sie Ihre EFC-Nummer heute und Strategien für die Zukunft senken können.

Treffen Sie zukünftige finanzielle Entscheidungen in der Familie, um zu verstehen, wie sie sich auf Ihre EFC-Berechnung und Ihre finanzielle Unterstützung auswirken.

Messen Sie die Erschwinglichkeit von Hochschulen mit der Modellierung von Finanzhilfen und vergleichen Sie mögliche Finanzhilfepreise zwischen Schulen, um festzustellen, welche mehr sind affordability…an sehr wichtiger Schritt in der College-Auswahl.

Beginnen Sie jetzt, um zu erfahren, wie die Finanzhilfesysteme funktionieren?

Jim Kuhner

E-Mail:

oder rufen Sie direkt an (817-600-0576).